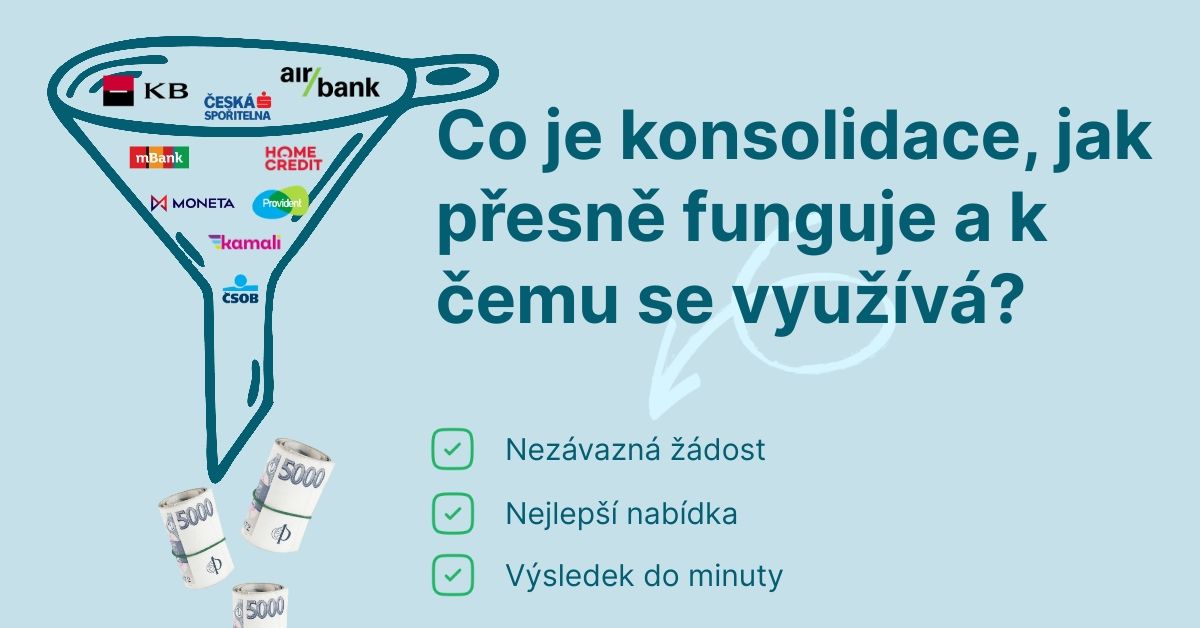

Co je konsolidace, jak přesně funguje a k čemu se využívá?

Konsolidace označuje proces, který obnáší sloučení dvou a více půjček do jednoho úvěru za účelem snížení výše měsíčních úhrad i celkově splatné částky.

Vybrat tu nejlepší není snadné, podmínky se totiž u jednotlivých poskytovatelů liší – nabízí ji přitom bankovní domy i nebankovní společnosti, které mohou pomoci i lidem se zápisem v registru dlužníků.

Jak konsolidace funguje

Pokud máte dvě a více půjček, pomocí konsolidace je sloučíte do jedné, takže už budete posílat pouze jednu splátku za nových podmínek. V momentě, kdy se pro tento krok rozhodnete, je nutné informovat současné věřitele (tedy společnosti, kterým nyní dlužíte), že chcete půjčky splatit předčasně, a požádat je o vyčíslení zbývajícího dluhu k určitému datu, které musíte obdržet v písemné formě.

Poskytovatelé obvykle chtějí tento záměr ohlásit alespoň 14 dní před koncem měsíce, přičemž lhůta pro „výpověď“ trvá jeden měsíc a začíná 1. dnem měsíce následujícího. Když tedy požádáte o předčasné splacení například 10. února, vyčíslí vám věřitel dluh ke konci dalšího měsíce, což vychází na 31. března. Jakmile budete tyto dokumenty mít, vše ostatní za vás vyřídí poskytovatel konsolidace.

PŘEČTĚTE SI TAKÉ: V jakých situacích je vhodné využít konsolidaci půjček

Jaké půjčky (ne)lze zahrnout do konsolidace

V podstatě je možné sloučit většinu „běžných“ úvěrů, jako například:

- klasické půjčky, ať je splácíte na účet nebo v hotovosti,

- kontokorenty a kreditní karty,

- revolvingové úvěry.

Některé úvěrové společnosti vám pomohou také s dalšími druhy úvěrů, jiné je však „z interních důvodů“ nedělají. Jedná se zejména o:

- krátkodobé půjčky (známé i jako mikroúvěry),

- leasingy na auto.

Pokud tedy chcete sloučit také některou z těchto půjček, nejprve si ověřte, že ji daný poskytovatel skutečně umožňuje do konsolidace zahrnout. Problematické bývají taktéž:

- hypotéky,

- překlenovací úvěry,

- jiné účelové úvěry na bydlení,

- směnky,

- půjčky od soukromníků a lichvářů.

Kupříkladu na směnky a půjčky z „neoficiálních zdrojů“ vám nepůjčí žádná solidní společnost.

Na vše ostatní může být konsolidace uplatněna pouze tehdy, pokud zbývá doplatit taková částka, která se vejde do limitu konsolidačního úvěru. Jedná-li se o sumu v řadu milionů, prakticky žádná společnost tak vysokou konsolidaci neumožňuje.

Jak vysoká může být konsolidace

Výše konsolidace záleží na poskytovateli. Vybírat můžete z nabídek bankovních i nebankovních domů s tím, že oba sektory mají svá omezení:

- Banky obvykle poskytují vyšší částky až do 1 milionu korun, a ve výjimečných případech i více. V posuzování úvěruschopnosti žadatele jsou však přísné.

- Nebankovní společnosti dělají obvykle konsolidace cca do 500 000 Kč, jen výjimečně až dvojnásobek. Podmínky mohou být stejné či podobné jako v bance a překážkou nemusí být ani zápis v registru dlužníků či jiný přešlap.

NÁŠ TIP: Využijte naše online srovnání a vyberte si nejlepší konsolidaci na trhu.

Podle čeho vybrat nejlepší konsolidaci

K posouzení slouží několik faktorů, které si můžete porovnat a vyhodnotit, nakolik je konsolidace výhodná. Zajímat by vás primárně měly parametry:

- Úroková sazba je odměna, kterou zaplatíte za poskytnutí peněz.

- RPSN (roční procentní sazba nákladů) vyjadřuje veškeré náklady spojené s konsolidací, které zaplatíte.

- Celkově splatná částka uvádí, na kolik vás nová půjčka vyjde.

Důležité je srovnávat všechny parametry za stejné období. Například částka 200 000 Kč s dobou splatnosti 2 let bude mít de facto vždy vyšší úroky i RPSN, než když částku rozložíte do 6 let. Obecně totiž platí, že čím kratší splatnost, tím vyšší sazby, a naopak.