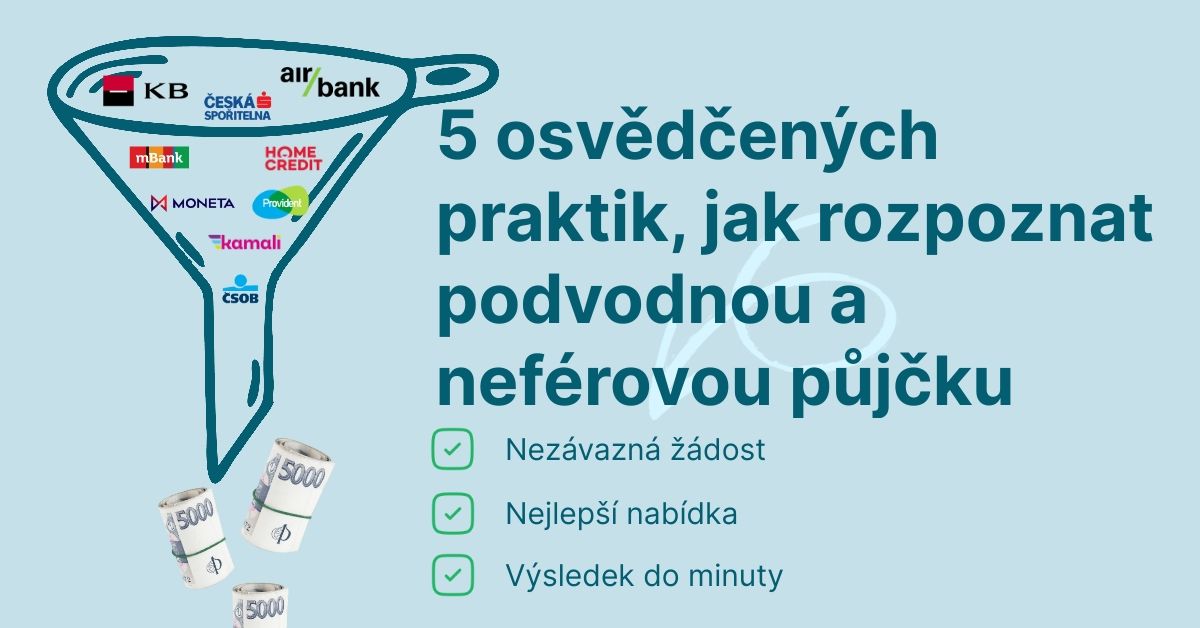

5 osvědčených praktik, jak rozpoznat podvodnou a neférovou půjčku

Více info

Více info

Více info

Tuzemský trh s půjčkami už není co býval. Od té doby, co v platnost vešel nový zákon o spotřebitelském úvěru, to mají nebankovní poskytovatelé těžší a spotřebitelé snazší. Podvodníčci, kteří těží z lidského neštěstí a neznalosti, stále existují, je jich ale daleko méně. Stále se tak vyplatí vědět, jak odhalit podvodnou půjčku.

Jak se novému zákonu o úvěru vůbec podařilo trh s půjčkami obrátit k lepšímu? Jednoduše. Konečně nastavil pravidla platná pro všechny poskytovatele nebankovních úvěrů. Ti totiž do té doby, konkrétně do konce roku 2016, nemuseli dodržovat v podstatě nic.

Stačilo si zřídit příslušnou živnost a půjčky mohl nabízet kdokoliv bez ohledu na vzdělání, odbornost, finanční zázemí nebo minulost. To vedlo k existenci více než 50 000 často velmi pochybných firem, které nabízely “výhodné a levné” půjčky komukoliv. Podvodníci a lichváři si spoustu let užívali zlaté časy.

Dnes už to tak snadné není. Na současném trhu na vyloženě podvodnou půjčku nenarazíte. U legálních poskytovatelů nastává riziko, že zákazník ve finanční tísni kývne na nevýhodné a méně férové podmínky, než by mohl za méně tížívých okolnosti získat. Pojďme si ujasnit pravidla, jak se neférovým půjčkám vyhnout velkým obloukem.

U některých známých nebankovních firem tento krok není vyloženě nutný. Chybu rozhodně neuděláte, když jej ale provedete pokaždé. Není to nic složitého.

Jednoduše na stránkách České národní banky zkontrolujte, že vybraný poskytovatel splňuje zákonné podmínky a patří mezi schválené poskytovatele či zprostředkovatele nebankovních úvěrů na českém trhu. Takový poskytovatel disponuje oprávněním, které by měl mít uvedené na svých stránkách nebo jej na požádání kdykoliv předložit.

Pokud oprávnění odmítá ukázat a název společnosti ČNB neeviduje, dál už s takovou firmou nejednejte a “utíkejte” pryč, jak nejrychleji dovedete. Natrefili jste na podvodníky či lichváře nabízející půjčky, u nichž vysoký úrok představuje nejmenší problém.

To, že poskytovatel splňuje podmínky a vlastní licenci, neznamená, že nabízí opravdu férové půjčky za rozumných podmínek. Hodně lze poznat z webových stránek společnosti. Nemá-li žádné a k prezentaci slouží stručný profil na facebook, už to nenaznačuje nic pozitivního.

Množství uvedených informací na vlastních stránkách vypovídá hodně. Spolehlivá firma se nebojí vedle základních informací uvést celou řadu podrobností včetně založení, historie a vedení. Jako první tedy projeďte stránky vybraného poskytovatele.

Další plusové body získávají stručné a přehledné stránky bez zbytečného obsahu a složité struktury. Cení se funkční blog pravidelně naplňovaný zajímavými články ze světa půjček a financí obecně.

V rámci ověřování poskytovatele půjček vždy:

Důležité by pro vás mělo být i hodnocení uživatelů. Nikoliv však na stránkách společnosti. Je obecným nešvarem, že si firmy ze všech oborů pozitivní recenze rády sepisují samy, a méně pozitivní neváhají smazat.

Ve svém vlastním zájmu si vyhraďte pár minut pro intenzivní googlení a hledání recenzí od skutečných uživatelů. Pátrejte na diskusních fórech a podobně. Vynechte na míru napsané recenze na online srovnávačích, jejichž cílem je vás navést na jednu z nabízených půjček.

Pokud poskytovatel prošel prvními třemi kroky, můžete přejít k nabídce půjček. U nabídky na půjčku musí být uvedeny všechny údaje. Nestačí uvést úrokovou sazbu nebo výši měsíční splátky.

Chybět nesmí zejména hodnota RPSN neboli roční procentní sazba nákladu, která je prvotní známou o výhodnosti úvěru. Do výpočtu totiž zahrnuje veškeré náklady související s půjčkou a tak snadno poznáte, zda půjčka není zbytečně drahá.

Podle RPSN také poznáte, zda se k půjčce váže pouze úrok nebo další poplatky. Je-li RPSN výrazně vyšší než úrok, berte to jako důrazné varování. Rozdíl signalizuje, že vedle úrokové sazby zaplatíte nemalé peníze například za poskytnutí půjčky nebo za její správu.

Kromě úroku, RPSN, poplatků by vás měly zajímat veškeré podmínky. Zejména se jedná o podmínky splácení, předčasného splácení, sankce v případě porušení smluvních podmínek.

Ujistěte se například, že si společnost neúčtuje přehnané úroky a poplatky za pozdní úhradu splátky, a v případě potíží se splácením nabízí různé způsoby řešení schůdné pro obě strany.

V případě předčasného splacení, případně mimořádné splátky, preferujte společnosti, které si neúčtují poplatky za to, že jste zodpovědní a chcete půjčku splatit co nejdříve. Poplatky si některé firmy účtují i za pouhé zaslání upomínky a rozhodně nejde o bezvýznamné částky.

This will close in 0 seconds